近1年来最惨烈议息日:鲍威尔正式向3月降息预期“宣战”

美国股市周三在1月的最后一个交易日大幅收低。美联储在当天公布的1月决议中维持利率不变,但美联储主席鲍威尔明确打击了最早于3月降息的希望。最终,美国三大股指全线重挫,标普500指数创下9月21日以来最大单日跌幅,纳指跌幅更是超过了2%。

值得一提的是,这也是自去年3月以来,美股在美联储议息日创下的最糟糕表现。

标普500指数11个主要板块最终在隔夜全军覆没,其中通信服务和科技类股跌幅最大,美股“七巨头”也遭遇了去年12月以来最糟糕的一天。

在债券市场方面,隔夜美国国债再度延续了近年来在美联储决议前后“涨多于跌”的规律。但此次美债的上涨,显然与美联储1月决议没有太大关系——周三纽约时段早盘公布的小非农ADP就业报告低于预期,以及纽约社区银行财报爆雷引发的避险情绪,才是推动美债价格上涨(收益率下跌)的最主要推手。

而在美联储决议发布尤其是鲍威尔讲话后,各期限美债收益率其实还是收窄了部分日内的跌幅。截止纽约时段尾盘,2年期美债收益率下跌12.4个基点报4.221%,5年期美债收益率跌13.3个基点报3.841%,10年期美债收益率跌12个基点报3.917%,30年期美债收益率跌8.2个基点报4.171%。

与此同时,在外汇市场上,受鲍威尔整体偏鹰和市场避险情绪的推动,美元指数周三则进一步走高,尾盘上涨0.26%,报103.66。从全月表现看,美元指数在新年首月累计上涨了约2.3%,为去年9月以来的最佳月度表现。

那么,昨夜这2024年的首个美联储决议夜究竟发生了什么,以至于美国市场如何风声鹤唳?美联储对年内降息和缩表的前景,又释放了哪些具体的信号呢?

美联储议息夜回顾

事实上,通读昨夜的美联储决议,鲍威尔和其同僚们想要传递的核心信息还是比较明确的:那就是最终会降息,但不想让市场预期太早;接下来也将开始讨论缩表,但眼下还不急于做出决定。

换言之,美联储的大基调还是肯定了接下来的宽松转变,但与之前市场过于热烈的降息押注相比,则显然没有那么激进。

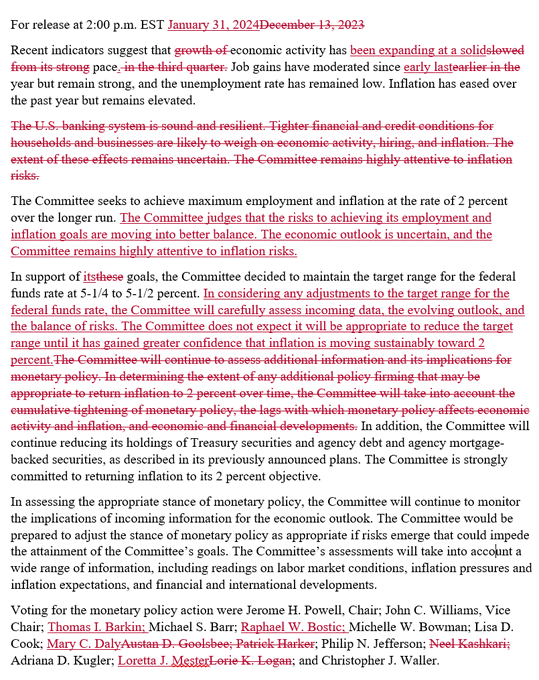

在周四凌晨3点最先发布的货币政策声明中,美联储此次可以说做了大篇幅的改动。联邦公开市场委员会在声明中表示,“委员会判断实现就业和通胀目标的风险正在朝着更平衡的方向发展,在考虑对联邦基金利率目标区间进行任何调整时,委员会将仔细评估即将公布的数据、不断变化的前景以及风险平衡情况。”

与我们前瞻中提到的信息一样,美联储此次剔除了关于可能加息的语句,对未来的政策路径也做出了更加中性的评估。

但似乎也是为了预防人们就此将其解读为鸽派,美联储官员们还是明确强调了并不急于降低利率。声明表示,“在进一步确信通胀率可持续的迈向2%目标前,我们不认为降低利率目标区间是合适的。”

在利率声明中,美联储决策者还微调了对经济活动状况的表述。在第四季度美国经济增长超预期后,FOMC将经济活动描述为“扩张速度稳健”。而上次声明称,“最近的指标显示,经济活动相比三季度的强劲步伐已放缓”。

这一改变其实也并不意外——因为正如我们之前多次提到的,开年以来包括GDP、非农、零售销售等多项指标,均显示美国经济眼下依然火热,美联储若继续强调经济活动的放缓,则将完全与数据揭示的状况相悖。

当然,昨夜美联储决议中,最为充满戏剧性的一处变化,可能在事前不会有任何人会预想到——自去年3月以来,美联储声明中一直提到银行体系稳固且具有韧性,并警告信用环境收紧可能令经济活动承压,但这些语句在最新声明中被删除了。

目前,还不知道美联储究竟是出于何种考量,删除了“银行体系稳固且具有韧性”的表述:也许是认为在此前宣布银行定期融资计划(BTFP)这一救助措施将于3月到期后,已无需再过多再提及美国银行业?又或许是真的发现银行体系出现了问题?

但无论成因为何,昨夜无巧不成书的是,就在美联储删掉这句话的前不久,纽约社区银行在财报中就意外暴雷,该银行的股价周三盘中暴跌46%,并导致了美国区域银行股的全线重挫。

据悉,为了应对贷款风险(包括一套合作公寓和写字楼在内的两笔不良贷款)以及因其规模而受到的更严格的监管,纽约社区银行囤积了大量现金。其贷款损失准备金飙升至了5.52亿美元,令分析师和股东感到震惊。分析师此前的估计仅为4500万美元,这意味着贷款准备金超过了分析师预计的10倍以上,也超过了该公司过去十年的总准备金。

从某种意义上说,无论是美股隔夜的大跌还是美债的大涨,美国区域银行危机恐慌重燃的影响力,似乎都并不比美联储决议弱。因为即便美联储主席鲍威尔隔夜随后发表了鹰派的讲话,但美债收益率全天最终还是出现了大跌——而非大涨。至于美股,两件事在昨夜都是股市投资者所面临的巨大利空。

鲍威尔打击3月降息预期

与美联储货币政策声明隔夜的大篇幅改动相比,美联储主席鲍威尔则在周三的新闻发布会上,颇为旗帜鲜明地站在了押注3月降息的投资者的对立面。

鲍威尔表示,至少从周三的会议情况看,目前美联储尚未达到3月就启动降息的信心水平,最终是否降息将取决于经济形势的演变。从理论上讲,美国正处于“熬过新冠疫情经济”的阶段。

当被问到美联储是否已实现软着陆时,鲍威尔表示,他“不会说我们已经实现了这一点”。软着陆即通胀放缓但未引发经济衰退的情况。鲍威尔指出,“我们还有一段路”,因为核心通胀仍高于美联储的2%目标。“我们对进展感到鼓舞,但目前尚不会宣布胜利。”

鲍威尔认为,目前供应链尚未恢复原状,供应链的康复仍然可能是一个尾部风险,经济进一步增长应归功于供应链恢复。而更大的风险在于,美国通胀恐怕会在2%上方趋于稳定。

很显然的是,鲍威尔此次相对明确地表示了3月份降息并非该联储的“基本情境”预期。根据利率市场的最新定价,在鲍威尔讲话后,市场目前对3月份降息的概率预期约为35%,远低于一个月前的73%。与此同时,期货市场现在反映出5月份降息的几率接近90%。

道明证券策略师Oscar Munoz表示,“如果股票多头原本预期3月份会降息的话,那么鲍威尔似乎已经关上了这扇门。”

目前,高盛已在美联储决议后的第一时间,将首次降息的预期推迟到了5月份,在决议前该行曾预测美联储将在3月份首次降息。同时,高盛仍然预计2024年将降息5次,2025年再降息3次。

除了业内备受瞩目的降息话题外,鲍威尔周三还表示,美联储决策者计划在3月份开会时开始深入讨论放慢或最终停止缩减资产负债表。

“随着这个过程继续,我们正接近于有关缩表步伐的疑问开始受到更大关注的时刻,我们计划在3月的下次会议上开始深入讨论资产负债表问题,”鲍威尔称。

在过去一年半的时间里,美联储每月允许最高达600亿美元美国国债和最多350亿美元的机构债因到期而流出资产负债表。但是,市场中正越来越多讨论,美联储是否错误判断了可以多大程度上收缩资产负债表而又不造成金融体系准备金短缺。

鲍威尔周三还提到,没必要等到隔夜逆回购协议(RRP)彻底降至零了才放慢缩表进程。目前,美联储隔夜逆回购工具的用量在新年伊始已迅速缩水至了约5776亿美元。美联储隔夜逆回购工具可以理解为非银机构闲置资金的蓄水池,货币基金会将现金存放在这里,同时其也能扮演银行准备金的缓冲垫。

对于隔夜的美联储决议,多伦多Corpay首席市场策略师Karl Schamotta说,美联储发表了一份“极为中性、同时不做承诺的声明”。

Truist Wealth首席市场策略师Keith Lerner则指出,“鲍威尔保留了一些灵活性,他仍在提供美联储将转向宽松立场的方向,市场波动很大,但总体上这是符合预期的,没有发生重大转变。”

本文 原创,转载保留链接!网址:https://licai.bangqike.com/gjsc/338011.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。